COMUNICATO STAMPA

Eutelsat Communications (ISIN: FR0010221234 – Euronext Paris: ETL), uno dei maggiori operatori satellitari al mondo, ha pubblicato oggi i risultati del primo semestre dell’anno fiscale conclusosi il 31 dicembre 2006.

Commentando i risultati del primo semestre 2006-2007, Giuliano Berretta, Presidente e Direttore Generale di Eutelsat Communications ha dichiarato: “La solida performance del primo semestre rivela la dinamica dei mercati digitali a cui si rivolgono i nostri satelliti. Per raggiungere il nostro obiettivo di massimizzare il rendimento per transponder abbiamo attivamente perseguito la crescita delle Applicazioni Video. Il risultato è che questa attività ha visto un incremento di 3 punti di percentuale negli ultimi sei mesi e rappresenta ora il 70% delle entrate. Il lancio di due satelliti HOT BIRD avvenuto nel 2006 ci ha inoltre permesso di consolidare la nostra posizione video chiave che, alla fine del mese di dicembre 2006, ha superato la soglia dei 1000 canali digitali, rivolgendosi a 121 milioni di case attrezzate per la ricezione via satellite e via cavo in Europa, Nord-Africa e in Medio Oriente. A seguito di questi lanci è stato possibile procedere con il riposizionamento di due satelliti esistenti in altre posizioni per soddisfare i mercati che stanno sperimentando una solida crescita.

Parallelamente, il Gruppo ha perseguito lo sviluppo dei servizi a banda larga per le regioni non raggiunte dall’infrastruttura terrestre, mentre l’introduzione della banda larga a bordo di voli aziendali ha fornito una spinta alla diversificazione del nostro portafoglio di servizi a valore aggiunto.

Questa strategia ci ha permesso di mantenere la nostra redditività operativa a livelli elevatissimi nell’industria dei Servizi Satellitari Fissi.

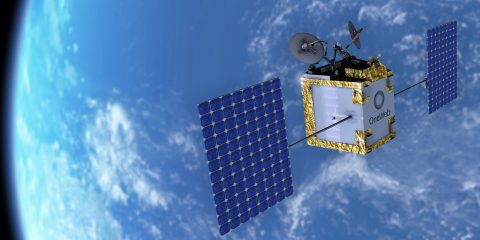

Inoltre, per rafforzare le nostre risorse in orbita abbiamo firmato alcuni contratti per la fornitura dei satelliti HOT BIRD 10, W7 e W2A. Conformemente alla nostra politica dedicata all’innovazione, il W2A avrà a bordo il primo carico utile in banda S per la trasmissione video verso i dispositivi mobili e i veicoli in Europa.

Questa performance aumenta la fiducia nella nostra visione strategica e nella nostra abilità di rispettare gli obiettivi annuali e di medio termine”.

Le entrate del primo semestre 2006-2007 comprendono 11,4 milioni di Euro di penalità correlate alla ritardata consegna del satellite HOT BIRD 7A. Ad un tasso di cambio costante, le entrate sono aumentate del 6,3% rispetto alla prima metà del 2005-2006. Escluse le entrate una tantum, e ad un tasso di cambio costante, l’aumento delle entrate è stato pari all’8,2%. Forte crescita nelle Applicazioni Video (70% delle entrate del primo semestre), favorita da:

Entrata in vigore dei contratti attivati nella seconda metà del 2005-2006, in special modo a seguito dell’entrata in servizio del satellite HOT BIRD 7A il 20 aprile 2006.

• Crescente espansione delle piattaforme di Pay TV nelle aree di sviluppo prioritarie del Gruppo (Europa centrale, Russia, Africa e Medio Oriente), con NTV+ e Tricolor in Russia, MAXTV in Romania, SBB in Serbia e Digiturk in Turchia.

• Rafforzamento della posizione HOT BIRD a seguito dell’entrata in servizio del satellite HOT BIRD 8 e del lancio di una nuova piattaforma di Pay TV in Polonia. “n”, la prima piattaforma in MPEG 4 in Polonia, comprende anche canali in Alta Definizione.

• Entrata in servizio il 1 luglio 2006 del satellite ATLANTIC BIRD 4 nella posizione 7/8° ovest, che ha permesso l’entrata in vigore dei contratti stipulati con operatori in Medio Oriente.

• Aumento del 36,9% del numero di canali trasmessi dalla flotta Eutelsat rispetto al 31 dicembre 2005 (+655 canali), e del 14,5% rispetto al 30 giugno 2006 (+308 canali). Al 31 dicembre 2006, i satelliti Eutelsat trasmettevano 2429 canali a 164 milioni di case attrezzate per la ricezione via satellite e via cavo.

o Consolidamento delle principali posizioni orbitali5 con 1339 canali trasmessi (+262 canali rispetto al 31 dicembre 2005 e +112 canali rispetto al 30 giugno 2006). La posizione HOT BIRD conferma la propria leadership nell’Europa allargata con 1082 canali trasmessi ad oltre 121 milioni di case di cui 47,5 milioni ricevono in modalità Direct-to-Home (dati al 31 dicembre 2006).

o Rafforzamento delle maggiori posizioni orbitali6 video con 917 canali trasmessi (+336 canali rispetto al 31 dicembre 2005 e +194 canali rispetto al 30 giugno 2006). Questa crescita riflette in particolar modo la crescita delle piattaforme TV nelle principali aree di sviluppo del gruppo, in particolare quelle trasmesse da ATLANTIC BIRD 4 (7/8° Ovest) per il Medio Oriente e il Nord-Africa, W3A (7° Est) per la Turchia, W2 (16° Est) per l’Europa Centrale e i Balcani, e W4 (36° East) per la Russia e l’Ucraina.

Le entrate derivanti dai Servizi Dati e A Valore Aggiunto (20% delle entrate del primo semestre) sono rimaste quasi stabili rispetto alla seconda metà del 2005-2006, con una flessione inferiore a 1milione di euro. Rispetto al primo semestre 2005-2006 le entrate sono diminuite di 5 milioni di euro.

Ciò è dovuto in particolar modo al mancato rinnovo di determinati contratti scaduti durante il precedente anno fiscale e non rinnovati a causa dell’incidente tecnico avvenuto nel mese di agosto 2005 sul satellite W1, e alla trasformazione, avvenuta lo scorso anno, di alcuni contratti a breve termine in contratti a lungo termine i quali, d’altra parte, offrono maggiore visibilità in termini di entrate. Le entrate relative al secondo trimestre 2006-2007 non hanno subito variazioni rispetto a quelle del primo trimestre dello stesso anno.

• Le entrate dei Servizi a Valore Aggiunto sono aumentate del 5% rispetto alla prima metà del 2005-2006, assestandosi sui 14,9 milioni di euro. La spinta è venuta dalla crescente diffusione dei terminali D-STAR7, in special modo in Europa (+649 terminali) ed in Africa (+617 terminali), che ha portato ad un aumento del 29% della base di terminali installati rispetto a un anno fa, fino a raggiungere 5715 terminali (dati al 31 dicembre 2006). Il Gruppo ha continuato con la sua strategia di innovazione, come evidenziato dall’introduzione di un nuovo servizio sviluppato in collaborazione con ViaSat per fornire comunicazioni ad alta velocità in volo ai passeggeri di voli aziendali in Europa.

Il settore del multi-utilizzo (7% delle entrate del primo trimestre) ha beneficiato dal rinnovo dei contratti per servizi governativi e anche da ulteriori richieste da parte di questi clienti.

• La performance generale di questo segmento è dovuta principalmente alla riallocazione alle Applicazioni Video, di capacità che era stata precedentemente noleggiata ad ARABSAT, a seguito della scadenza di un contratto. Questa capacità, le cui entrate erano appena superiori ai 5 milioni di euro nel primo semestre dell’anno 2005-2006, viene ora noleggiata per applicazioni Video in contratti a medio e lungo termine.

• Le entrate del multi-utilizzo riflettono anche le sfavorevoli fluttuazioni del tasso di cambio del dollaro rispetto all’euro. Ad un tasso di cambio costante, la flessione delle entrate si sarebbe limitata al 6,1%.

Portafoglio ordini8 pari a 3,8 miliardi di euro, il 79% dei quali relativi a contratti per la durata del satellite; il portafoglio ordini del Gruppo corrisponde a 4,8 volte le entrate dello scorso anno. Al 31 dicembre 2006, la vita residua media dei contratti era di 7,4 anni. La porzione delle Applicazioni Video nel libro ordini rimane stabile al 91% (dati al 31 dicembre 2006), rispetto al 92% registrato al 31 dicembre 2005. Questo garantisce al Gruppo una visibilità a lungo termine sulle entrate e i flussi di cassa operativi.

Miglioramento nel tasso di sfruttamento della flotta: Al 31 dicembre 2006 era pari all’82,2%

Il miglioramento nel tasso di sfruttamento riflette un aumento nel numero di transponders noleggiati (in aumento del 5,6% rispetto al 30 giugno 2006), ad un tasso leggermente superiore a quello del numero dei transponders operativi (in aumento del 3,7% rispetto al 30 giugno 2006). Data la stabilità del tasso di sfruttamento nelle principali posizioni orbitali, questo incremento è attribuibile allo sviluppo delle Applicazioni Video nei mercati emergenti, in particolare nelle principali posizioni orbitali video del gruppo, in linea con la sua strategia di sviluppo.

8 Il portafoglio ordini rappresenta le entrate future derivanti da accordi di noleggio di capacità (inclusi i contratti relativi a satelliti che non sono ancora stati consegnati). Tali accordi possono durare per tutta la vita operative dei satelliti.