Qual è lo stato di salute delle telecomunicazioni in Italia? Come se la cavano i campioni nazionali rispetto ai competitor europei? È quanto fotografa l’ultimo rapporto R&S di Mediobanca, da cui si evince innanzitutto che nel 2013 il settore ha rappresentato il 2,2% del PIL (un po’ meno rispetto al 2,5% del 2012), il 2,05% della spesa delle famiglie (rispetto al 2,2% del 2012) e il 5,8% degli investimenti complessivi (la percentuale era al 6% nel 2009).

Il settore, prosegue il rapporto, ha generato ricavi in calo del 10,8% nel 2013 rispetto all’anno precedente, a 34,5 miliardi di euro, e inferiori del 21,3% sul 2009. In contrazione risulta sia il comparto mobile (17 miliardi di ricavi, -13,9% sul 2012) che quello fisso (-7,4%).

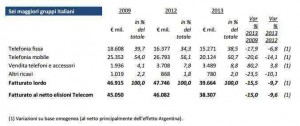

I ricavi aggregati dei sei principali operatori (Telecom Italia, Vodafone, Wind, Tre, Tiscali e Fastweb) si attestano a 38,3 miliardi, in calo del 9,6% nel 2013. Un calo dovuto alla contrazione del fatturato mobile (-14,1% a 20,1 miliardi) e alle revisioni alle tariffe di terminazione mobile approntate dall’Agcom, che hanno pesato per 429 milioni sui conti 2013 di Telecom, per 400 milioni su quelli Wind e per 310 milioni su quelli Vodafone.

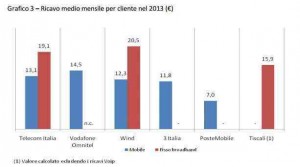

Fattori quali gli interventi del regolatore e la forte concorrenza spiegano anche il vistoso calo dell’Arpu nel quinquennio 2009-2013: la contrazione maggiore è quella registrata da Telecom e Vodafone, pari rispettivamente a -34,5% e -34%, seguite da Wind (-29,3%). Il ricavo medio mensile per utente più elevato è quello di Vodafone (14,5 euro al mese), seguito da Telecom Italia (13,1 euro), Wind (12,3 euro) e 3 Italia (11,8 euro).

Tra le tendenze evidenziate dal rapporto, l’aumento del 7,2% dei clienti mobili tra il 2009 e il 2013, a discapito della rete fissa e l’aumento del 15% degli accessi fissi alla banda larga: si telefona, insomma sempre più dal cellulare e per avere internet a casa si preferisce sottoscrivere un abbonamento fisso solo dati.

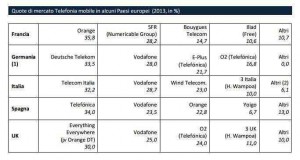

Quanto alle quote di mercato degli operatori, Telecom Italia continua a dominare nel fisso, nel mobile e nella banda larga con quote rispettivamente del 63,1% (in calo di 10,4 punti percentuali rispetto al 2009), del 32,2% (-1,9 sul 2009) e del 49,8% (-6,4) ma è anche l’operatore ex monopolista con la quota minore nel mobile in Europa: in Francia, Orange ha una quota del 35,8%; in Germania Deutsche Telekom controlla il 33,5% e in Spagna Telefonica detiene il 34%.

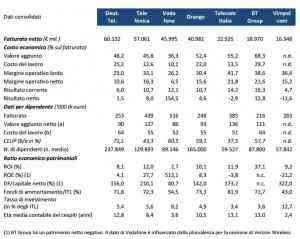

Telecom Italia, tuttavia, svetta in Europa in quanto a margini industriali: il margine operativo netto della società italiana si attesta al 21,8% del fatturato, in linea con quello di BT, che si attesta al 21,6% e ben superiore a quello di Telefonica (16,3%), Orange (15,6%), Vimpelcom (15,2%) e Deutsche Telekom (10,6%).

Telecom Italia segna anche il maggior valore aggiunto netto per dipendente (136mila euro), e il minor costo del lavoro per addetto (51mila euro).

Dal punto di vista finanziario è invece Vodafone a vantare la struttura più solida, con la minore incidenza dei debiti sul patrimonio netto (40,7%). Decisamente più appesantito il profilo dell’operatore storico, con debiti finanziari pari al 173% dei mezzi propri, ma in una posizione migliore di alcuni dei principali competitor europei, Vimpelcom (322%) e Telefonica (210%) in primis.

Telecom Italia è però fanalino di coda in quanto a investimenti: si attestano infatti al 3,4% dello stock delle immobilizzazioni materiali di inizio 2013, contro il 3,6% di British Telecom e a livello decisamente inferiore rispetto alla russa Vimpelcom (12,7%), Vodafone (9,2), Deutsche Telekom (5,4%) e Telefonica (5,6%).