ll Governo preme per la rete unica e Tim prende tempo con KKR sull’operazione FiberCop. La firma dell’accordo è rinviata su pressione del Governo in attesa di maggiori sviluppi sul fronte della rete unica al 31 agosto, anche se l’operazione non è stata fermata. E’ quanto emerge dalla pubblicazione della semestrale di Tim, che oggi sulle ali dell’accordo vincolante con KKR (ora in stand by almeno fino al 31 agosto) ha guadagnato più del 6% in Borsa.

Leggi anche: Rete unica? Gli attori, gli interessi e gli errori di una storia senza fine

Leggi anche: Tim, Kkr offre 1,8 miliardi per il 38% di FiberCop. Anche il rame nella rete unica?

Blitz del Governo

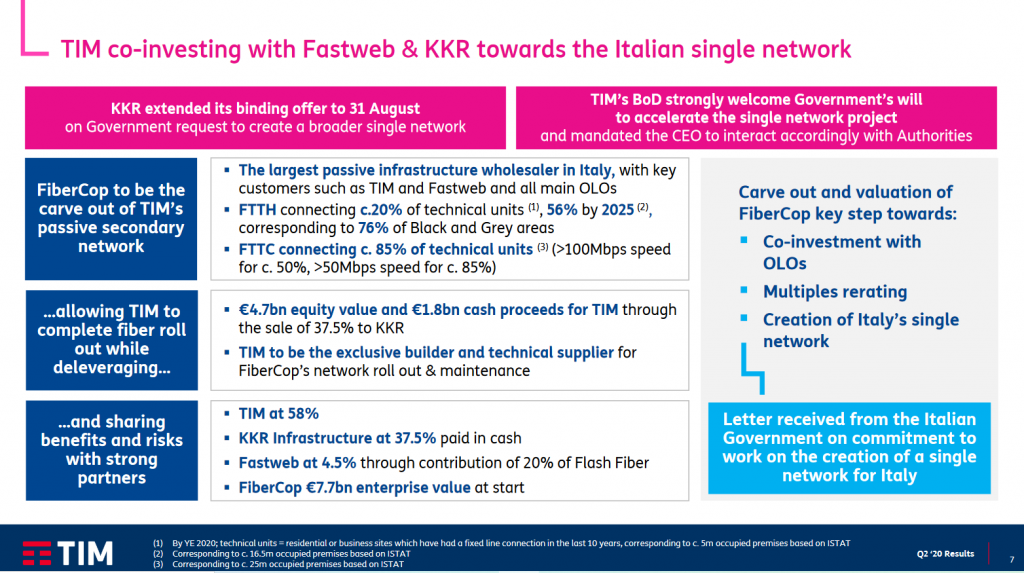

Ma alla fine le cose sono cambiate su input del Governo e a proposito della rete unica Tim rende noto che “Il Consiglio di Amministrazione ha preso atto con favore dei contenuti del progetto di separazione della rete secondaria (incluso l’80% detenuta da TIM in Flash Fiber) e della partnership con KKR Infrastructure e Fastweb (FiberCop) contenuti nell’’offerta vincolante ricevuta da KKR Infrastructure. L’offerta è pari a 1,8 miliardi di euro per l’acquisto da parte di KKR Infrastructure del 37,5% di FiberCop sulla base di un enterprise value di circa 7,7 miliardi di euro (equity value 4,7 miliardi di euro), mentre Fastweb avrebbe il 4,5% del capitale di FiberCop a fronte del conferimento del 20% attualmente detenuto in Flash Fiber. Il Consiglio di Amministrazione ha visto con grande favore l’accelerazione del progetto di Rete Unica e parteciperà con entusiasmo ai lavori che il Governo intende far partire nelle prossime ore; in tal senso ha dato mandato all’Amministratore Delegato ad interloquire con l’Autorità di Governo. Il Consiglio di Amministrazione si è riconvocato il 31 agosto per deliberare in modo conclusivo sul Progetto FiberCop, eventualmente aggiornato alla luce dell’esito delle iniziative di cui sopra”.

In altre parole, il Governo ha messo in stand by l’offerta del fondo americano, che potrebbe a questo punto subire dei cambiamenti nelle prossime settimane. Nel dettaglio l’offerta del fondo americano, che il cda ha apprezzato, è pari a 1,8 miliardi di euro per l’acquisto del 37,5% di FiberCop, “sulla base di un enterprise value di circa 7,7 miliardi di euro (equity value 4,7 miliard i di euro)” precisa una nota di Tim. Potrebbe così uscire dallo stallo la trattativa con Enel (che detiene il 50% di Open Fiber) con nuovi attori che potrebbero entrare in partita: nelle scorse settimane erano stati fatti i nomi di Sky, A2A, Poste e anche Invitalia.

Vedremo.

Leggi anche: Rete unica: Sky, A2A e Poste Italiane pronte a investire?

Fonti MEF: priorità creazione rete nazionale integrata a banda larga

“Il Governo ha sempre sottolineato il forte interesse alla creazione di una rete nazionale integrata a banda larga: una delle priorità nel piano di rilancio del Paese presentato agli Stati Generali, indispensabile ai cittadini, alle imprese e alle amministrazioni pubbliche”. Lo fanno notare fonti Mef che spiegano come “in quest’ottica” il Governo “ha sottoposto oggi al Cda di Tim l’opportunità di valutare l’inserimento del progetto di creazione di una società della rete all’interno del gruppo nella cornice del più ampio contesto volto alla promozione di una rete integrata nazionale a banda larga, che veda la convergenza tra le diverse infrastrutture esistenti”.

Fastweb, fiducia in progetto FiberCop

“Fastweb conferma la propria fiducia nel progetto FiberCop e nelle potenzialità di un piano di coinvestimento che può indirizzare definitivamente il tema dello sviluppo delle reti Nga nel paese”. È quanto sostiene Fastweb in una nota ufficiale, a proposito del progetto FiberCop su cui il cda di Tim dovrà deliberare in modo conclusivo il 31 agosto. “Prendiamo positivamente atto dell’interesse mostrato dal governo, prenderemo costruttivamente parte alle discussioni e confidiamo di poter concludere entro il 31 Agosto e con la più ampia partecipazione possibile un accordo che è strategico per il futuro della trasformazione digitale in Italia” conclude la società.

Bilancio primo semestre

Tim ha chiuso il primo semestre del 2020 con un utile netto in rialzo del 23% rispetto allo stesso periodo dell’anno scorso a 678 milioni di euro. I ricavi da servizi sono stati di 7,3 miliardi in calo del 7,4%, a fronte di ricavi complessivi di 7,759 miliardi (-13,7%). “Il trend dei ricavi, oltre a risentire degli effetti dell’emergenza COVID, riflette la razionalizzazione del portafoglio prodotti e la maggior disciplina nei processi commerciali avviata lo scorso anno”, si legge nella nota del gruppo.

L’Ebitda organico è stato di 3,5 miliardi di euro nel semestre (-6,9% su base annua, -6,4% nel secondo trimestre con margine al 46,1%).

Indebitamento

L’indebitamento finanziario netto al 30 giugno si è ridotto di 1.697 milioni di euro da fine 2019, attestandosi a 25.971 milioni di euro (ovvero 21.095 milioni di euro su base after lease). La società ha azzerato la perdita di linee fisse consumer nel trimestre, con linee mobili stabili e oltre 500 mila nuovi clienti per la fibra.

Nel secondo trimestre la generazione di cassa e la riduzione dell’indebitamento finanziario netto hanno accelerato.

Effetto lockdown

I risultati finanziari risentono degli effetti della chiusura dei negozi sulle vendite di prodotti e del ridotto traffico roaming da e verso l’estero. A fronte di una flessione nel breve termine, nel mediolungo è previsto un effetto positivo sui conti del Gruppo, a seguito dell’accelerazione nell’adozione di servizi digitali.

In Brasile TIM S.A., insieme a Vivo e Claro, ha presentato un’offerta vincolante di 16,5 miliardi di Reais (2,7 miliardi di euro) per le attività mobili del Gruppo Oi. L’offerta, se accettata, darà al consorzio la qualifica di “stalking horse” nel processo di cessione che proseguirà nel corso dell’anno.