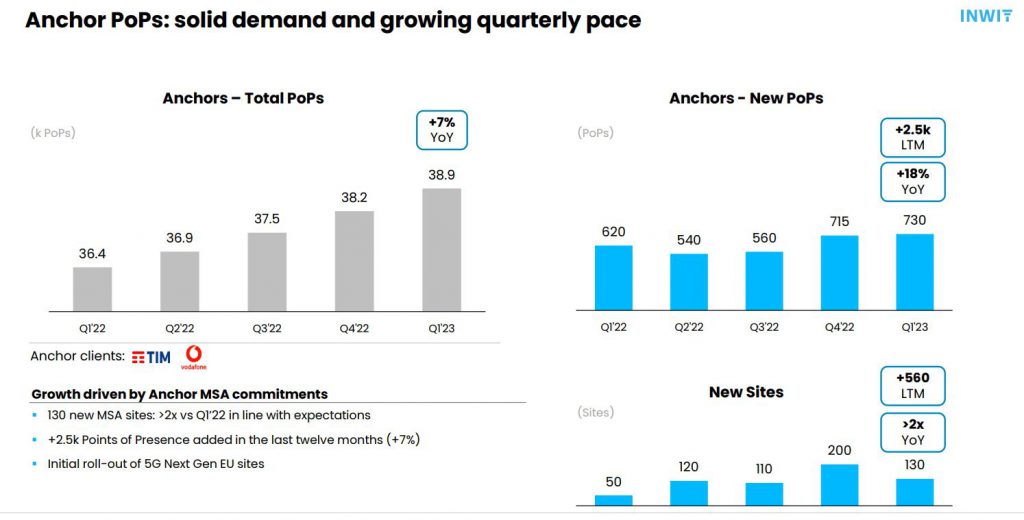

Il mercato delle torri continua a crescere e l’andamento positivo del primo trimestre di INWIT lo dimostrano, con tutti gli indicatori in aumento e la conferma degli obiettivi per il 2023. Ne prendono atto gli analisti, che all’indomani della pubblicazione dei conti confermano la fiducia nella prima tower company italiana, che nonostante l’inflazione, ha pubblicato risultati in linea con le attese.

JPM: ‘Risultati del primo trimestre in linea’

A partire da JPM, secondo cui i “Risultati del Q1 sono in linea”, aumentando il target price da 15,2 a 15,4 euro e confermando il rating ‘sovrappeso’.

Leggi anche: Inwit chiude il primo trimestre in crescita. Utile +21,8% e ricavi +12,8%

Tutti i principali indicatori finanziari sono stati consegnati in linea con il consenso aziendale, sottolineando un’attesa di accelerazione del fatturato e dell’EBITDA nel territorio a doppia cifra percentuale. Certo, pesa sulla performance l’inflazione, che nel nostro paese galoppa al 9,4%, ma JPM alza comunque le stime di fatturato ed Ebitda per il 2024 di più dell’1,5% su base annua, con un potenziale rialzo del 24% del valore azionario.

BofA: ‘Previsioni per il 2023 confermate’

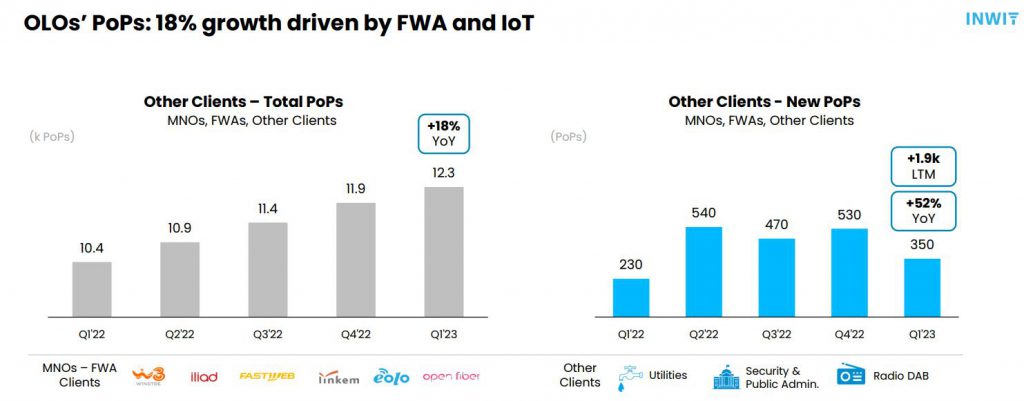

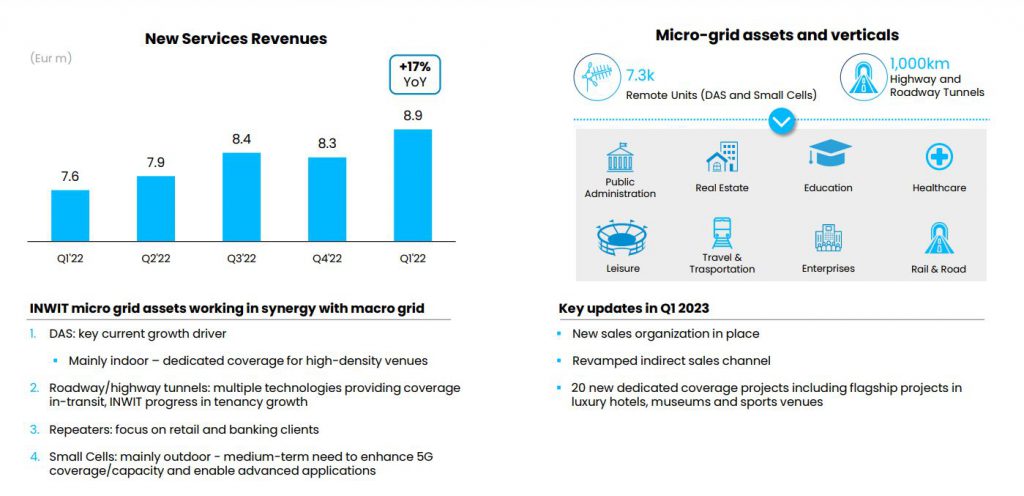

Per gli analisti di BofA (Bank of America) “i risultati per primo trimestre sono superiori alle attese” e “Le previsioni per il 2023 sono state confermate”. La dirigenza continua a vedere forti prospettive per il business, “dai locatari principali (nuove frequenze per generare oneri incrementali) ai nuovi servizi (in particolare DAS) ed è anche interessata ad ampliare la relazione con gli operatori verso attrezzature attive, facilitato da OpenRAN – il che significa che Inwit guiderà il modello towerco 2.0”.

Gli analisti di BofA si spingono oltre: “L’aumento dell’allocazione di capitale supporta il sentimento: La società ha annunciato all’inizio di quest’anno un nuovo programma di buyback di azioni da €300 milioni nei prossimi 18 mesi (oltre a €100 milioni di dividendi in più) che dovrebbe iniziare nelle prossime settimane, sostenendo il sentimento di mercato mentre il dibattito sulle tariffe continua a indebolirsi. L’accelerazione dei KPI registrata nel Q1 dovrebbe consolidare ulteriormente le opinioni rialziste”. Target price aumentato, da 15,5 a 16 euro, confermata la raccomandazione “Buy”.

Intermonte: ‘cresce la domanda per copertura indoor’

Anche Intermonte aumenta il target price, da 13,6 a 15,5 euro. “I risultati mostrano il primo visibile passo verso l’esecuzione del piano 2023-2026”. “I target per il 2023-26 sono stati confermati, suggerendo poco spazio per eventuali revisioni al rialzo delle stime. La direzione ha fornito maggiori dettagli sulla piccola acquisizione di terreni con TIM (200 lotti di terreno) e ha confermato l’ambizione di triplicare i ricavi dei nuovi servizi del 2022 (circa €32mn) entro il 2026, grazie alla crescente domanda per la copertura indoor, alla combinazione esistente di copertura indoor/outdoor e al contributo delle piccole celle (small cells) che emergeranno entro la fine del periodo di pianificazione”.

Consolidamento Tlc? Impatto neutro o positivo

Eventuali possibili operazioni di consolidamento da parte degli operatori avrebbero un impatto neutro o positivo sul business della tower company. Infine, anche Santander ha rivisto al rialzo il target price da 13,05 a 13,70 euro. Il primo trimestre ha confermato il miglioramento dei KPI della macro rete, mentre anche la micro rete (small cells e DAS) ha visto un aumento delle attività.