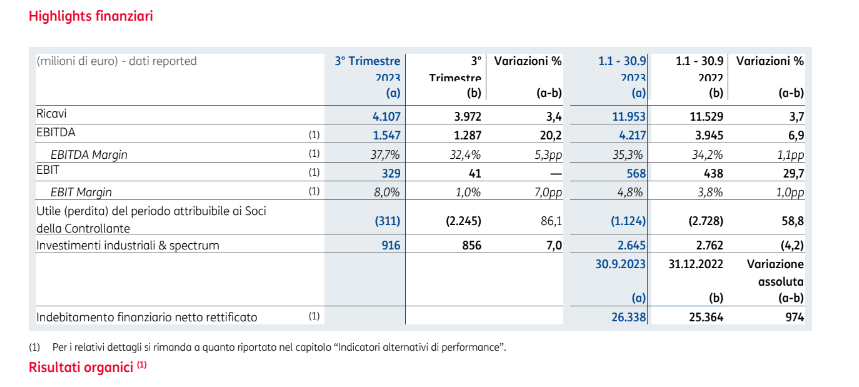

Tim ha chiuso i primi nove mesi con un fatturato in crescita a 11,93 miliardi (+3,7%), grazie al Brasile (+12,4%) e alla divisione Enterprise (+4,8%), che parzialmente compensano la flessione dei ricavi da servizi (-1,3%) domestici, sia della telefonia fissa (-0,3%) che di quella mobile (-3,5%). Nonostante ciò, l’azienda ha registrato una perdita di 1,12 miliardi, in riduzione rispetto ai 2,72 miliardi del 2022.

Il personale del Gruppo TIM al 30 settembre 2023 è pari a 48.443 unità, di cui 38.951 in Italia (50.392 unità al 31 dicembre 2022, di cui 40.752 in Italia).

Leggi anche: Tim, Labriola: ‘Non vediamo ostacoli all’operazione Netco. Scelta su rete spetta al Cda. Fiducia su Sparkle’

Terzo trimestre

“Tim ha chiuso il terzo trimestre con ricavi in crescita del 3,7% a 4,1 miliardi di euro, grazie al contributo positivo della business unit Domestic e di Tim Brasil, ed Ebitda di gruppo in aumento del 6,5% a 1,7 miliardi. I ricavi totali del Gruppo TIM dei primi nove mesi del 2023 ammontano a 11.953 milioni di euro, +3,7% rispetto ai primi nove mesi del 2022 (11.529 milioni di euro)”, si legge nella nota.

Leggi anche: Tim, ok del Cda a cessione di NetCo a KKR. Vivendi promette battaglia: ‘Decisione illegittima’

Prosegue la nota: “L’Ebitda After Lease si attesta a 1,4 miliardi (+8,6%), con la Business Unit Domestic a +3,4% e con Tim Brasil a +21,4% anche grazie all’accelerazione del piano di decommissioning dei siti mobili”.

“Alla luce dell’andamento dei principali segmenti di business il gruppo conferma la guidance già comunicata con l’approvazione del Piano Industriale Tim 2023-2025.

L’indebitamento finanziario netto è tuttavia in aumento a 26,3 miliardi, in crescita di 0,2 miliardi rispetto al 30 giugno.

Ricavi ed Ebitda della business unit Domestic sono in crescita per il secondo trimestre consecutivo, rispettivamente a 3 miliardi (+2,2%) e a 1,1 miliardi (+3,6%).

E’ stato raggiunto il 77% del target di contenimento dei costi domestici per l’intero 2023, sottolinea la nota.

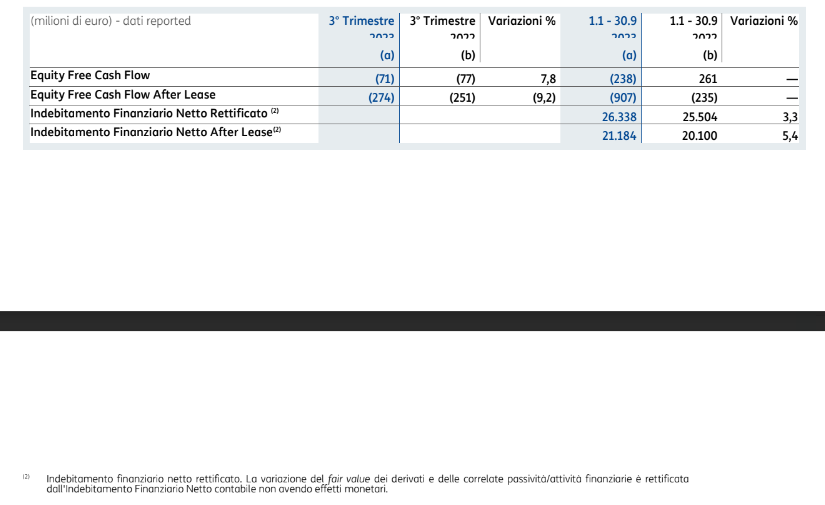

Il margine di liquidità al 30 settembre 2023 risulta di 8,9 miliardi di euro e copre le scadenze del debito fino a tutto il 2025.

Considerando gli anticipi del PNRR, da cui sono attesi 700 milioni di euro di incasso entro la fine del 2023, l’equity free cash flow after lease per l’intero esercizio è atteso invariato.

Di seguito un aggiornamento sulle quattro Entities:

▪ TIM Consumer ha registrato ricavi totali e ricavi da servizi in calo rispettivamente del 3,8% e del

3,4% YoY nel terzo trimestre, con un miglioramento rispetto ai trimestri precedenti.

È proseguita la strategia ‘Volume to Value’, con le azioni di riposizionamento di prezzo applicate,

da inizio anno, al 50% della base clienti mobile e al 70% della base clienti fissa. Come

conseguenza degli aumenti di prezzo, è aumentato l’ARPU sia nel fisso sia nel mobile, con

impatti limitati sul tasso di abbandono (churn rate).

▪ TIM Enterprise ha registrato ricavi totali e ricavi da servizi in aumento rispettivamente del 4,8%

e del 4,2% YoY nel terzo trimestre, con un miglioramento rispetto ai trimestri precedenti.

Il mix dei ricavi da servizi nei nove mesi ha mostrato un andamento in linea con le attese:

• Connettività (-3% YoY)

• Cloud (+8% YoY)

• IoT (-3% YoY)

• Security (+9% YoY)

• Altri servizi IT (+9% YoY)

Nel loro complesso i servizi ICT, escludendo la connettività, hanno generato il 58% dei ricavi

complessivi rispetto al 56% nei primi nove mesi del 2022.

▪ NetCo ha registrato ricavi totali in aumento del 5,8% YoY nel trimestre, anche grazie all’estensione nelle aree grigie dell’accordo commerciale con Open Fiber. I ricavi da servizi sono in calo dell’1,1% YoY nel trimestre: i benefici legati ai nuovi prezzi regolamentati per il 2023 e al miglioramento del mix tecnologico hanno compensato solo in parte il calo dei volumi.

Per quanto riguarda l’avanzamento delle attività relative ai bandi PNRR, TIM conferma il completamento delle attività di walk-in e l’accelerazione delle realizzazioni di rete a copertura dei civici del Piano Italia 1 Giga che consentiranno un progressivo recupero dei ritardi rispetto alle precedenti milestones; rimane critica la situazione in Sardegna per la scarsità di manodopera specializzata residente. Relativamente ai piani 5G Backhauling e 5G Densificazione, le realizzazioni sono in linea con i target previsti dal PNRR.

Si segnala inoltre che il roll-out della fibra prosegue in linea con l’obiettivo di raggiungere il 48% di copertura delle unità tecniche immobiliari entro il 2025. Al 30 settembre, NetCo gestiva circa 15,6 milioni di accessi fissi (di cui oltre il 70% in tecnologie UBB) con una quota di mercato del 79% e una copertura in FTTx di circa il 95% delle linee attive (circa il 61% con velocità superiore a 100 Mbps). Le unità tecniche raggiunte con tecnologia FTTH erano 8,4 milioni, pari a una copertura del 36%, in crescita di 7 punti percentuali negli ultimi 12 mesi”, si legge nella nota

Tim, Rossi al FT: nulla di nebuloso, vendita rete a Kkr buon affare

Non c’e’ nulla di “nebuloso” nella vendita delle rete fissa di Tim al fondo statunitense Kkr, è invece “un buon affare”, che è stato gestito con “un processo chiaro in tutte le sue fasi”. Lo afferma il presidente di Tim, Salvatore Rossi, in una lettera di risposta al Financial Times, che in un articolo della rubrica di commenti Lex Column aveva sollevato critiche sulle modalità con cui è stata effettuata l’operazione.

Pubblicato martedì scorso, l’articolo del quotidiano finanziario era intitolato “Telecom Italia: buon affare, processo sbagliato“, elogiava la bontà dell’operazione ma rilevava che procedere alla vendita senza un voto degli azionisti era una idea sbagliata e che “non sarebbe stato ammissibile nel Regno Unito”.

Rossi difende la decisione del Cda

Rossi difende il corretto operato del Consiglio di amministrazione, che domenica scorsa ha approvato a larga maggioranza l’operazione con 11 voti favorevoli su 14. “Vi ringraziamo per l’apprezzamento espresso nella sostanza dell’operazione – scrive nella sua replica – ma vogliamo anche sottolineare come la legge italiana assegni al Consiglio di Amministrazione la responsabilità esclusiva per qualsiasi decisione che non comporti una modifica dell’oggetto sociale, indipendentemente dalla rilevanza della decisione. Il Codice Civile italiano è stato riformato in tal senso nel 2003 proprio per evitare qualsiasi tentativo da parte del Consiglio di scaricare le proprie responsabilità sulle spalle degli azionisti. Per quanto riguarda nello specifico questa operazione, non c’è dubbio che Tim continuerà, dopo la vendita, a installare e gestire reti di telecomunicazione e a fornire questi servizi”.

“Quindi – conclude il presidente di Tim, con un lungo trascorso alla Banca d’Italia – non c’è nulla di ‘nebuloso’. E’ la legge del nostro Paese. Come osserva giustamente la Lex, Si tratta di ‘un buon affare’, che è stato gestito attraverso un processo chiaro in tutte le sue fasi. Grazie al Consiglio, che ha adempiuto correttamente alle proprie responsabilità, per la prima volta in più di due decenni Tim ha ora davanti a sé opzioni strategiche attraenti”.