Truenumbers è l’appuntamento quotidiano con la rubrica curata dal portale www.truenumbers.it, il più importante sito editoriale di Data Journalism in Italia, fondato da Marco Cobianchi. Una rubrica utile per saperne di più, per approfondire, per soddisfare ogni curiosità, ma sempre con la precisione che solo i numeri sanno dare. Per leggere tutti gli articoli della rubrica Truenumbers su Key4biz clicca qui.

Trovare semiconduttori è sempre più difficile. La domanda continua ad aumentare, la produzione di microchip a diminuire. Un cortocircuito del mercato che fa soffrire i più grandi produttori tech, da aziende come Sony e Microsoft ai colossi dell’automotive come Stellantis, Volkswagen, Toyota e Ford. Non è un caso, quindi, che proprio per la penuria di semiconduttori auto, Stellantis abbia ufficializzato la sospensione della produzione negli stabilimenti francesi, così come Ford in quelli di Kansas City, e che Toyota ha annunciato un crollo dei volumi pari al 40%.

Seminconduttori, i maggiori produttori del mondo

La carenza di chip è provocata dalla penuria di semiconduttori, i materiali sempre più usati nell’ambito della microelettronica per la creazione appunto di chip, circuiti, componenti di ogni device che sia necessario inserire all’interno di macchinari, computer, tablet, smartphone, elettrodomestici, automobili e altro ancora.

La pandemia ha innescato la maggiore domanda di semiconduttori

Stanno diventando una sorta di materia prima alla base della supply-chain dell’economia più avanzata preziosa quanto o forse più del petrolio. Dal 2020 i materiali semiconduttori sono divenuti sempre più scarsi e introvabili. A influire vi è stata certamente la maggiore domanda innescata dalla pandemia e dai vari lockdown di prodotti Ict, per comunicare a distanza e rompere l’isolamento, ma anche per lavorare nonostante le restrizioni. Il maggior utilizzo di tali device ormai ha preso piede e non si tornerà indietro, persino in alcuni ristoranti viene fornito a ogni tavolo un tablet per tavolo per ordinare il cibo.

Non è solo un problema di domanda, però, ma anche di equilibri e conflitti geopolitici. All’interno dei quali l’Unione Europea è un vaso di coccio in mezzo a vasi di ferro. I protagonisti infatti sono altri, principalmente Stati Uniti, Cina, Taiwan, Corea del Sud, che si dividono questo mercato emergente e strategico

Microchip, la classifica degli Stati

L’Unione Europea è una importatrice netta di alta tecnologia, e tra i maggiori fornitori vi è la Cina. Il 30% di tutte le importazioni da questo Paese nella Ue consistono per esempio in device per le telecomunicazioni, dai televisori agli smartphone. Tutti prodotti che includono come componenti indispensabili i semiconduttori.

Semiconduttori che la Cina in parte produce, ma che deve sempre più anche acquistare all’esterno, vista l’enorme domanda mondiale di prodotti Ict rivolta alle proprie fabbriche. Sono diventati nel 2020 la voce principale del proprio import, toccando i 35 miliardi al mese, superando anche il petrolio.

Ma nell’ambito delle tensioni commerciali e non solo tra Cina e Usa sono state decise sanzioni da parte di questi ultimi, che includono un divieto di esportazione di beni strategici, tra cui i semiconduttori e le loro componenti, alla Cina. Questo ha frenato la produzione cinese di device tecnologici, proprio quelli per cui la domanda era in realtà aumentata.

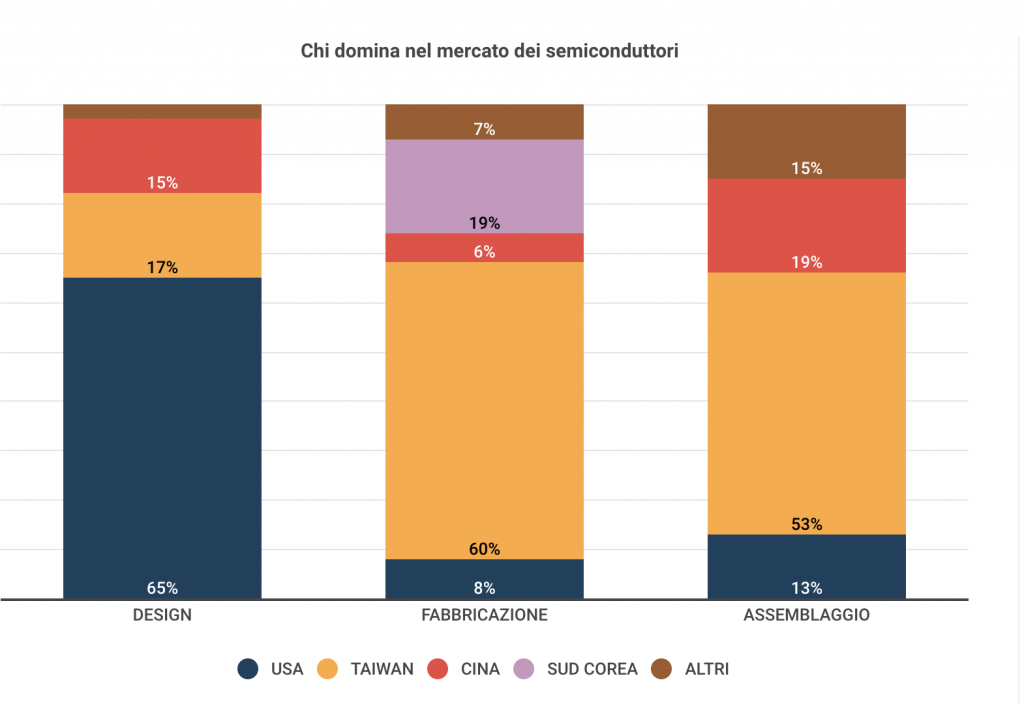

Nello specifico gli Usa hanno bloccato l’esportazione in Cina di prodotti della parte iniziale della supply chain dei semiconduttori, ovvero quei software specifici che servono al disegno del circuito integrato da costruire. In questo primo step, del design, sono le aziende americane a essere leader del mercato, con Nvidia, AMD, Qualcomm, che detengono il 65% della produzione, seguite da quelle taiwanesi, come Realtek o Mediatek, con il 17%. La Cina ha il 15%, ma il suo peso sta crescendo sulla spinta di Huawei.

Taiwan è il primo produttore mondiale di chip

La fase successiva è quella della fabbricazione di circuiti, quella in cui vi è anche il maggiore guadagno in termini di margini. In questa a essere leader è Taiwan , che ha 60% del mercato, seguita con il 19% dalla Sud Corea. Le aziende più importanti, quasi monopoliste, sono Tsmc e Samsung. Aziende che superano anche il colosso americano Intel. Tsmc, in particolare, possiede il 28% della quota di mercato, mentre Samsung si aggira intorno al 10%.

Un po’ come accade con il petrolio gli investimenti iniziali per costruire fabbriche di semiconduttori, o meglio di chip che usino i semiconduttori, sono enormi, e questo fa sì che il mercato sia formato da poche aziende molto grandi. Con tutti i problemi che questo porta, in termini di dipendenza da poche fonti.

Il semiconduttore europeo non esiste

A questo si aggiunge il fatto che si tratta di una filiera internazionale, quindi soggetta a tensioni geopolitiche come ora vediamo. Sono pochi i semiconduttori che vengono prodotti dall’inizio alla fine in uno stesso Paese. Anche la fase finale, quella dell’assemblaggio, che dà meno margini, vede il mercato diviso tra una leadership taiwanese, con il 53% del fatturato, un crescente ruolo cinese, e uno più limitato americano. Le industrie europee hanno un’importanza minore, principalmente nella fornitura di macchinari e di materie prime nell’ambito della chimica, ma di fatto sono periferiche nel mercato dei superconduttori.

Troppo dipendenti dall’estero per i chip

Per questo usando anche i fondi di Next Generation Eu la Ue mira a diminuire la propria dipendenza dall’estero. Che non è solo economica, ma anche politica, con le pressioni americane per bloccare le esportazioni verso la Cina di quei materiali importanti per la produzione di superconduttori. Pressioni che sarà sempre più difficile assecondare, visto che la Cina sta diventando sempre più importante in questo mercato.

Il principale player europeo è STMicroeletronics, un’azienda italo-francese nata nel 1987 e con sede nei Paesi Bassi. Una realtà che nel primo semestre del 2021 ha registrato ricavi netti pari a 6,01 miliardi di dollari con una crescita del 39,1% sull’anno precedente. Ciò nonostante, il colosso italiano è solo undicesimo nella classifica dei principali produttori.

Le geopolitica dei semiconduttori

Siamo quindi schiacciati in una lotta geopolitica, per liberarci dalla quale però servono ingentissimi capitali, quelli necessari alla fondazione di fabbriche di circuiti integrati. Tanto che in molti suggeriscono che dovremmo concentrarci invece nella prima fase della filiera, quella del design, dei software. E attirare fabbriche altrui sul territorio comunitario. Anche se così l’indipendenza non sarà completa, del resto siamo sempre in piena globalizzazione.

Il mercato italiano dei materiali semiconduttori

Secondo uno studio dell’European Semiconductor Distribution (DMASS) la Germania ha una quota di mercato pari a 742 milioni di euro: un livello irraggiungibile per chiunque anche se l’Italia è comunque inserita nella top ten con 219 milioni di euro di quota di mercato. Tra le aziende che sono attive sul territorio italiano la più importante è certamente la StMicroelectronics la cui proprietà è italo-francese. Ma tutti i Paesi europei, in realtà, sono dei nani di fronte ai colossi stranieri. Per questo, almeno a livello politico, è stata accolta con entusiasmo la proposta del gigante Usa Intel di costruire nuove fabbriche di chip in Europa.

I chip Intel vogliono sbarcare in Europa

Si parla di ben 8 stabilimenti che potrebbero raddoppiare la produzione di semiconduttori in Europa. Si dice dell’entusiasmo a livello politico, un po’ meno a livello industriale. Per esempio, la tedesca Infineon (ma anche la StMicroelectronics) ha fatto notare ai vertici Ue che impiegare soldi pubblici europei per incentivare la Intel ad aprire fabbriche in Europa per fare concorrenza alle imprese del continente è una contraddizione. Così come è contraddittorio aprire fabbriche di chip all’avanguardia quando la richiesta riguarda, per esempio, i materiali semiconduttori per auto. In effetti Intel l’interesse lo ha manifestato, anche attraverso articoli comparti sul Financial Times, ma dalle parole della società l’intenzione è che a pagare l’investimento previsto, pari a 20 miliardi di euro, sia anche la Ue.

I dati si riferiscono al 2020-2021

Fonte: Parlamento Europeo