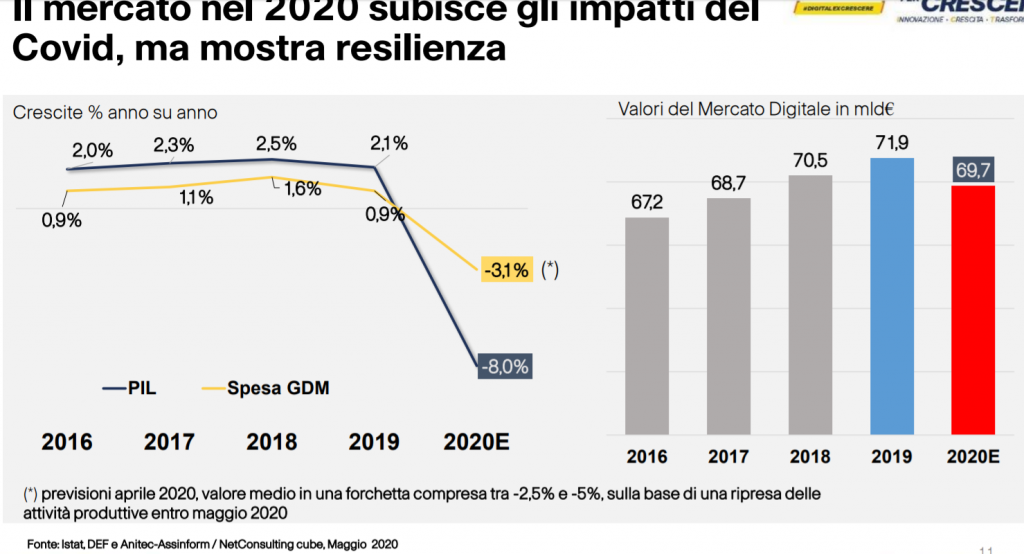

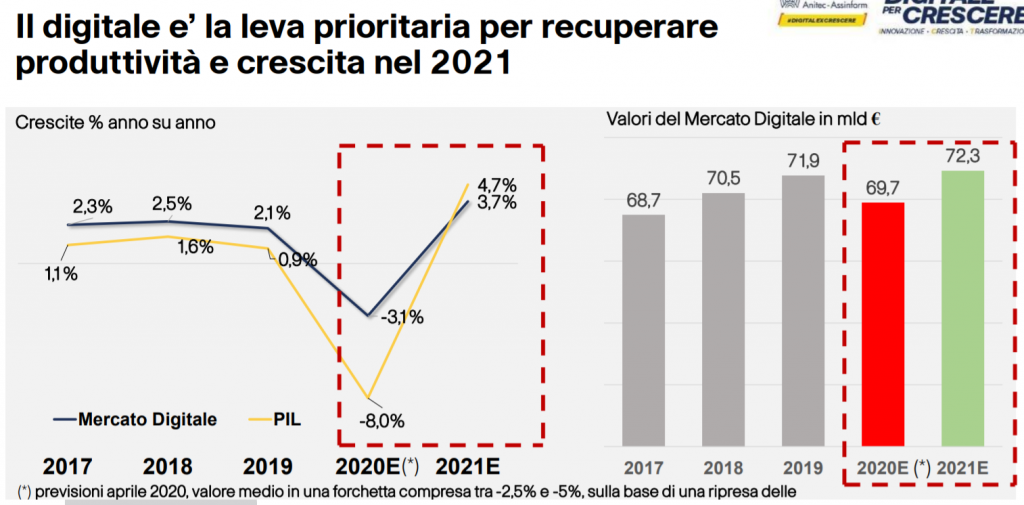

“Sino a tre mesi fa contavamo di presentare un andamento complessivo del mercato digitale italiano sostanzialmente in linea con le previsioni. In crescita del 2,1% per il 2019, e atteso crescere anche di un punto in più nel 2020, a conferma di un moderato progresso nella digitalizzazione di imprese, amministrazioni pubbliche e famiglie. Poi è arrivata l’emergenza sanitaria a stravolgere tutto, con la prospettiva di un Pil 2020 in calo di un pesantissimo 8-9%. Il mercato dell’ICT nel 2020 limiterà il calo al 3,1% per recuperare nel 2021, per la capacità del digitale di dare ossigeno all’economia nelle fasi più difficili, la sua anticiclicità e la sua vocazione a sostenere una ripartenza che sarò lunga. Sono aspetti che invocano visioni e politiche adeguate per il digitale, e soprattutto concretezza, anche in vista del sostegno dell’Europa.” Questo il primo commento di Marco Gay, Presidente di Anitec-Assinform, l’Associazione di Confindustria che raggruppa le principali aziende dell’ICT, alla presentazione del rapporto annuale Il Digitale in Italia, realizzato con la collaborazione di NetConsulting cube.

“Il 2019 non va dimenticato. Ci ha consegnato un Paese ancora in ritardo nell’innovazione digitale, ma pur sempre in progresso e con una dotazione di sistemi, reti e servizi che ha permesso di attenuare gli effetti del lockdown”, ha continuato Gay.

Il mercato italiano nel 2019

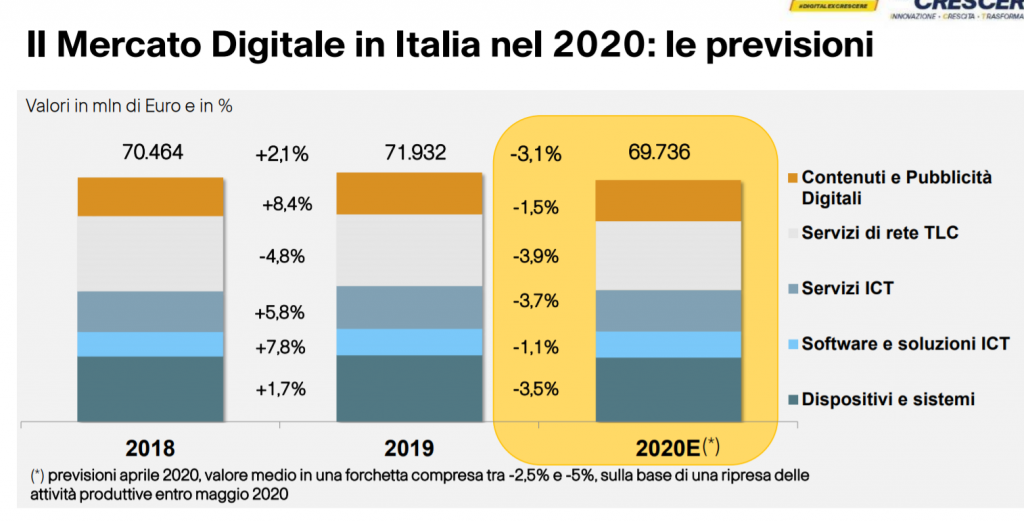

Nel 2019 il mercato digitale italiano è cresciuto del 2,1% a 71,9 miliardi di euro (71.932 milioni), proseguendo la crescita, anche se a un tasso leggermente inferiore rispetto all’anno precedente per effetto della pressione sulle tariffe dei servizi di rete. In tutti gli altri comparti la progressione è risultata netta e diffusa: Servizi ICT a 12.302 milioni (+5,8%); Software e Soluzioni ICT a 7.694 milioni (+7,8%); Dispositivi e Sistemi a 19.125 milioni (+1,7%), mentre i Contenuti Digitali e Digital Advertising (12.093 milioni, +8,4%) hanno mantenuto un andamento sostenuto.

IoT, Cybersecurity, Big Data, mBusiness, Piattaforme web

Ancora nel 2019, si è confermato il ruolo trainante delle componenti più innovative (IoT, Cybersecurity, Big Data, Piattaforme per la gestione Web, Mobile business, e altro ancora) dette Digital Enabler. Nell’insieme sono cresciute con tassi a due cifre e hanno visto progredire la loro quota sull’intero mercato digitale al 19,5% dal 13,4% del 2018.

“Sono questi i fatti che poi, nei primi mesi del 2020, hanno permesso il lavoro a distanza di milioni di addetti, la continuità delle attività nelle imprese che più hanno investito nel digitale, l’accesso all’informazione, la salvaguardia di servizi pubblici essenziali, dalla sanità sino alla scuola da remoto. Ciò dovrebbe essere all’evidenza di chi, proprio in questi giorni, sta affinando il quadro dei provvedimenti per il rilancio, e invoca la progettualità necessaria ad accedere ai fondi straordinari dell’Unione Europea. Perché il digitale è centrale in una strategia d’intervento che vada oltre il contingente e dia basi solide alla ripartenza, agendo da moltiplicatore. Oggi, non basta accontentarsi della sua maggiore capacità di resistere in un momento difficile, e men che meno di farne il belletto per riveicolare approcci lenti e conservativi – ha aggiunto Gay.

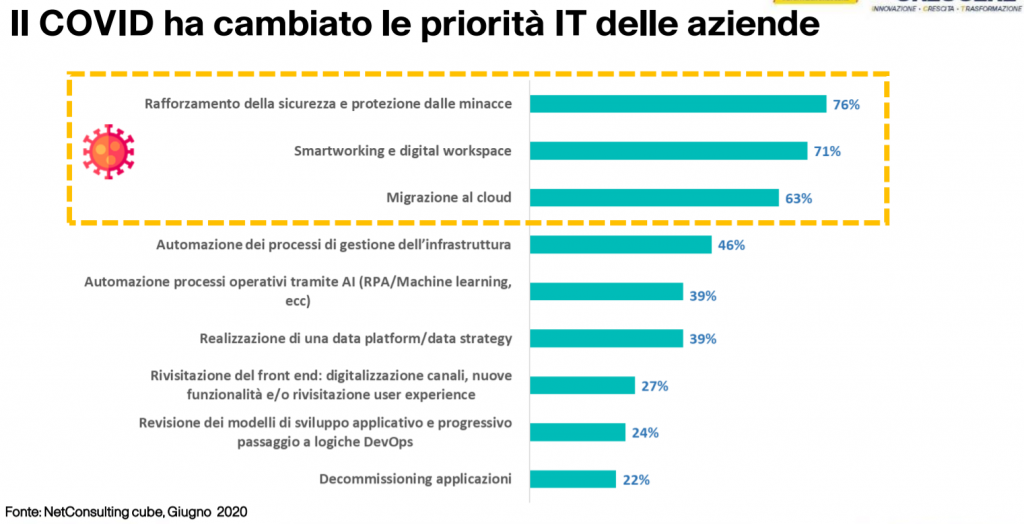

Passaggio al segno meno nel 2020

Nel 2020 le dinamiche del mercato digitale passeranno al segno meno (Servizi ICT -3,7%, Software e Soluzioni ICT -1,1%, Dispositivi e Sistemi -3,5%, Servizi di Rete -3,9%, Contenuti Digitali e Digital Advertising -1,5%) ma mostreranno una resilienza maggiore rispetto a quasi tutti gli altri mercati, mentre continueranno a crescere a tassi a due cifre le componenti più innovative, a partire dal Cloud, dalla Cybersecurity, dall’IoT e dalle piattaforme di lavoro collaborative e da remoto (smartworking incluso).

“La globalizzazione si è manifestata in tutte le sue componenti, anche di rischio, sollecitando una progettualità-paese che già si imponeva in condizioni di normalità per ricuperare efficienza. La necessitò di assicurare liquidità alle imprese è prioritaria in questi mesi, ed è essenziale che l’erogazione dei crediti recuperi in toto i ritardi; e ancora, che tutti i provvedimenti varati trovino effettiva attuazione. Ma non basta” , ha precisato Gay.

“La ripartenza sarà solo un fuoco di paglia fondato sul debito se l’aiuto emergenziale non lascerà progressivamente spazio a una politica di ricostruzione fondata sull’investimento in eccellenze produttive e di servizio, capaci di creare valore. Queste sono le stesse condizioni poste dalla UE per accedere a fondi straordinari che, se approvati in toto, renderanno disponibili al nostro Paese 172 miliardi di euro, tra prestiti e contributi a fondo perduto, per investimenti. E il digitale è essenziale per questo cambio di passo. Passo che è comunque alla base del recupero della fiducia a investire nelle imprese di tutti i settori e nello stesso comparto ICT; e che è essenziale per dare impulso alla digitalizzazione della PA e della Sanità, accelerare lo sviluppo delle infrastrutture a banda ultralarga fisse e mobili, sostenere le startup innovative e ammodernare l’istruzione, anche per colmare il gap di competenze digitali. Mai come oggi appare strategico e urgente dotarsi di una politica digitale all’altezza dei tempi, e attuarla”, ha concluso Gay.

Dove intervenire

Anitec-Assinform, anche tenendo conto della recente evoluzione legislativa, ha individuato più assi di intervento per una rinnovata politica digitale, sia sul fronte della domanda digitale che dello stesso settore ICT.

Sul fronte della domanda si tratta di dare:

- alle imprese di tutti i settori la possibilità di non rallentare i processi di trasformazione digitale o di avviarli, rafforzando stabilmente i fondi d’incentivazione e allungando i tempi di crediti di imposta, ammortamenti e scadenze di rimborso dei finanziamenti;

- alle infrastrutture a banda ultra-larga nuova spinta realizzativa, semplificando gli iter autorizzativi, quindi lanciando i nuovi bandi per le aree grigie e attivando le incentivazioni d’utenza a famiglie, PMI e centri per l’impiego, tutte cose già cofinanziate da fondi UE;

- alla PA la possibilità di contare su gare di minor complessità e durata, e su risorse e progettualità utili a ricuperare i ritardi di interoperabilità tra Amministrazioni;

- alla scuola strategie, infrastrutture e competenze specifiche alla didattica a distanza;

- alla sanità spinta alla digitalizzazione delle in aree chiave, dai grandi database per la prevenzione, alla diffusione in tutte le regioni del Fascicolo Sanitario Elettronico, all’interoperabilità dei sistemi.

Sul fronte dell’offerta, e cioè dello stesso settore ICT, si tratta di:

- dare stabilità nel tempo agli incentivi alla R&S introdotti più di recente e di concentrarli sugli ambiti a maggiore potenzialità, privilegiando le possibilità di industrializzazione e identificando poli e atenei su cui far leva;

- dare attuazione e continuità al rinnovato supporto alle start-up hi-tech – con particolare riferimento al Fondo Innovazione, Fondo centrale di garanzia ad esse riservato, alla defiscalizzazione chi vi investe – e di ampliare la detraibilità delle perdite di esercizio iniziali;

- superare un gap di competenze che interessa migliaia di posizioni e che limita le potenzialità del settore, intervenendo sul sistema formativo attraverso l’aggiornamento dei percorsi di studio, la valutazione delle performance degli atenei, la costante promozione dei percorsi di studio ICT a livello di laurea e Istituti Tecnici Superiori.

MERCATO DIGITALE ITALIANO 2019

Il mercato nel suo complesso e per comparti d’offerta – Nel 2019, Il mercato digitale italiano è cresciuto del 2,1% a 71,9 miliardi di euro (71.932 milioni). Ha proseguito la crescita degli ultimi anni, anche se a un tasso leggermente inferiore rispetto all’anno precedente (+2,5%) per effetto delle pressioni sulle tariffe dei Servizi di Rete. In tutti gli altri comparti la progressione è risultata netta e diffusa: Servizi ICT a 12.302 milioni (+5,8%, contro +5,1% del 2018); Software e Soluzioni ICT 7.694 milioni (+7,8%, contro +7,7% del 2018); i Dispositivi e Sistemi a 19.125 milioni (+1,7% contro +2,6% del 2018), mentre i Contenuti Digitali e Digital Advertising 12.093 milioni (+8,4%) hanno mantenuto un andamento sostenuto.

La spinta dei Digital Enabler – Guardando trasversalmente ai comparti d’offerta sopra visti, il dinamismo più marcato è stato rilevato per le componenti più strettamente IT, ma soprattutto e come già negli anni

più recenti, fra le componenti più innovative, quelle dei Digital Enabler. Sono componenti già incluse nei diversi comparti vistisopra, ma che meritano una vista specifica per la loro consistenza e vivacità: Mobile

Business a 4.145 milioni (+7,54%), IoT a 3.501 milioni (+18,3%), Cloud a 2.830 milioni (+23%), Cybersecurity a 1.136 milioni (+13%), Big Data a 1.060 milioni (+16,1%), Wearable a 642 milioni (+14,1%); Piattaforme per la Gestione Web a 479 milioni (+13,3%), Intelligenza Artificiale / Cognitive Computing a 215 milioni (+59%) e Tecnologie Blockchain a 22 milioni (+10%). Nell’insieme i Digitale Enabler sono cresciuti del 19,5%% e hanno visto salire la loro quota sull’intero mercato digitale dal 13,4% del 2018 al 19,5% del 2019. Legati alle iniziative di innovazione e trasformazione digitale hanno animato in primis i comparti del Software e Soluzioni ICT e dei servizi ICT, quindi anche i Dispositivi e Sistemi.

Domanda business e consumer – Ripartendo l’intero mercato per macrotipologia d’utenza, si conferma il ruolo trainante della domanda business. Il 2019 mostra infatti una modesta progressione della domanda consumer (0,3% a 30.072 milioni per una quota di mercato, in erosione, del 41,8%) a fronte di una progressione netta della domanda business (imprese e PA), cresciuta del 3,4% a 41.860 milioni per una quota di mercato salita al 58,2%.

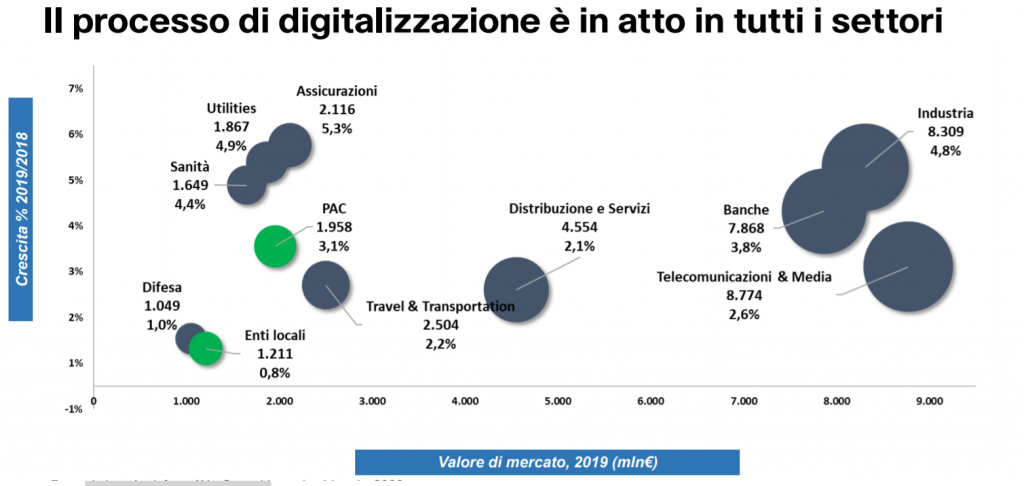

Domanda business per settori d’utenza – Per quanto guarda la domanda digitale business espressa dai diversi settori d’utenza, il 2019 ha mostrato ancora la centralità di Industria (+4,8%, a 8,309 milioni), Banche (+3,8% a 7.868 milioni), Telecomunicazioni e Media (+2,6%, a 8774 milioni), Distribuzione e Servizi (+2,1%, a 4.554 milioni), che individuano anche i settori ove più si vanno sviluppando i progetti di trasformazione digitale. Bene comunque, sempre nel 2019, anche Assicurazioni (+5,3% a 2.116 milioni), Utility (+4,9% a 1867 milioni), Sanità (+4,4%, a 1649 milioni), Trasporti (+2,2% a 2504 milioni), Difesa (+1%). Moderata la crescita della domanda digitale della PA Locale (+0,8% a 1.201 milioni), mentre spicca

la progressione della domanda PA Centrale (+3,1% a 1.958 milioni), che nel 2019 è sembrata essersi almeno in parte sbloccata e cambiare passo rispetto alla staticità del 2018 e ai trend negativi degli anni precedenti.

Domanda business per dimensioni di impresa – Fatto 100 il solo mercato business (imprese e PA), le grandi imprese (oltre 250 addetti) hanno espresso nel 2019 ben il 59,0% degli investimenti ICT, contro il 18,8%

delle medie (50-249 addetti) e il 22,2% delle piccole (1-49 addetti), che hanno un peso in termini di occupazione e Pil proporzionalmente più elevato. La concentrazione della domanda nelle classi dimensionali più alte è proseguita nel 2019, sull’onda di una maggiore sensibilità all’innovazione, di unanprogettualità più strutturata e della capacità di avvantaggiarsi delle incentivazioni 4.0. Più in particolare, la domanda digitale delle grandi e medie imprese è cresciuta intorno al 4% e l’1,8% delle piccole.

PREVISIONI

Per il 2020 gli effetti dell’attuale emergenza lasciano intravedere un calo complessivo del mercato del 3,1%, che si prevede possa essere recuperato nel 2021 con una crescita del 3,7%. Nel 2020 la dinamica del mercato digitale passerà al segno meno – Servizi ICT-3,7% a 11.850 milioni di

euro, Software e Soluzioni ICT-1,1% a 7613 milioni, Dispositivi e Sistemi -3,5% a 18.461 milioni, Servizi di Rete (-3,9%), Contenuti Digitali e Digital Advertising -1,5% a 11.906 milioni – ma mostrerà una resilienza maggiore rispetto all’andamento complessivo dell’economia, mentre continueranno a

crescere a tassi due cifre le componenti più innovative, a partire dal Cloud, dalla Cybersecurity, dall’IoT e dalle piattaforme di lavoro collaborative e da remoto (smartworking incluso).

Cesare Avenia ‘Accelerare con il digitale per modernizzare l’Italia’

Bisogna “accelerare con il digitale per modernizzare l’Italia”. E’ il presidente di Confindustria Digitale, Cesare Avenia, a scandirlo in occasione della presentazione del rapporto annuale di Anitec-Assiform. “Oggi il digitale è al centro dell’agenda politica perché ripartire significa in realtà affrontare il compito più impegnativo che avevamo di fronte già prima della pandemia e che ora si pone con maggiore drammaticità: modernizzare l’Italia” afferma Avenia. Avenia ritiene che “dobbiamo sfruttare quest’occasione storica per ridisegnare il Paese su più elevati standard di efficienza, produttività, sostenibilità, trasformando la sperimentazione di massa sull’utilità delle tecnologie digitali avvenuta durante il lockdown in un progetto d’innovazione strutturale, pervasivo, inclusivo, per la società e l’economia”.

“Nel 2020 dovremo far fronte a un Pil fortemente negativo ma seguirà

un periodo di forte ripresa e tutto il settore dell’Ict si deve far

trovare pronto per accelerare la trasformazione digitale del paese,

unica possibilità per dare sostenibilità al processo di riduzione del

debito pubblico. E’ nostro dovere -conclude il presidente di

Confindustria Digitale- dare valore progettuale per il progresso del

paese, al cambiamento culturale e di consapevolezza che si è prodotto

in questa tragedia”.

Presentazione Rapporto “Il Digitale in Italia 2020” Consuntivi 2019 e previsioni 2020-2021