Secondo la relazione annuale 2019 di Agcom, l’Autorità per le Garanzie nelle Comunicazioni, per il mercato della telefonia mobile in Italia il 2018 è stato un anno peculiare, a partire dall’ingresso di Iliad, l’operatore che con le sue tariffe low-cost – così come era già successo in Francia – ha di fatto costretto gli altri player del mercato ad abbassare il canone medio per proporre delle offerte competitive. Non solo: il 2018 è stato anche l’anno della gara per il 5G, ovvero l’assegnazione dei diritti d’uso delle frequenze nelle bande 694-790 MHz, 3.600-3.800 MHz e 26.5-27.5 GHz, per un totale di 655 miliardi di euro.

In termini numerici, l’arrivo di Iliad si è fatto sentire con un secco -7,8% degli introiti complessivi legati alla componente dati; sono molto diminuiti gli utenti che si trovano a chiedere GB in più di Internet (o che pagano Internet a consumo) per le loro esigenze, considerando che ormai l’offerta media si misura in decine di gigabyte, ben più di quanto anche i più appassionati utenti di smartphone necessitino in un mese. E malgrado si continui a chiamare (a dispetto della messaggistica e dei famigerati vocali), con una crescita dei servizi voce espressi in miliardi di minuti del 2,1%, anche in questo caso sono scesi gli introiti per gli operatori, addirittura con una diminuzione superiore al 10%. Nulla da fare per gli SMS, sempre più destinati a un rapido oblio: sono scesi del 27%, per un totale di 12 miliardi di SMS annuali, che possono sembrare tanti ma sono quasi il 90% in meno rispetto al 2012, anno del “picco”, quando WhatsApp ancora era lontana dall’acquisizione da parte di Facebook.

Quanti dati consumiamo

Al contrario, il volume di dati consumati nel corso dell’anno è cresciuto in maniera vertiginosa – e c’era da aspettarselo – con un aumento di circa il 50%, per un totale di 1.700 Petabyte. Ogni mese, in media consumiamo 4,27 GB di dati, contro i 2,75 del 2017 e gli 1,87 del 2016: merito della diffusione sempre maggiore dei servizi di streaming e dell’utilizzo di social network (anche “pesanti” come Instagram, che ormai si basa quasi più sulla comunicazione video attraverso le Stories che sulle semplici fotografie). Ma merito, anche, come si è detto, di una dotazione di GB che ormai supera ampiamente le necessità di ciascun utente, e che porta a non fare particolare attenzione a tutti quei trucchi che fino a qualche mese fa erano comuni per evitare di consumare troppo (come la disattivazione degli aggiornamenti automatici, la scelta dello streaming sia audio che video sempre di qualità medio-bassa e così via).

Se scende il ricavo a SIM e a utente per gli operatori (i valori attuali sono rispettivamente di 150 e 250 euro in media, con una flessione del 4,5% e del 6,4%), la maggior disponibilità economica da parte degli utenti che risparmiano sugli abbonamenti si traduce in una spesa superiore per quanto riguarda i terminali, com’è noto sempre più cari. D’altra parte, ormai l’acquisto di uno smartphone è visto come a lungo termine, non più come qualche anno fa quando, con l’introduzione di nuove tecnologie sempre più sofisticate, l’abitudine era quella di pensare a un cambio ogni due anni circa, come tuttora permettono alcune tariffe degli operatori italiani (basta cercare su SosTariffe.it le offerte con smartphone per vedere incluse quelle con il cambio di terminale previsto come opzione dopo un certo numero di mesi).

TIM sorride, Wind Tre segna il passo

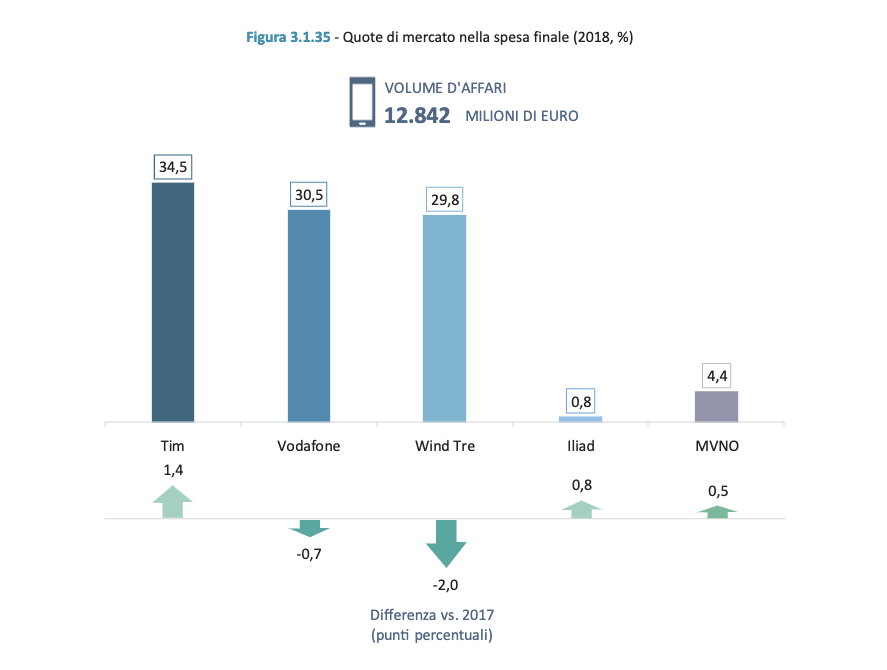

Ma come si comportano i singoli operatori? La situazione, come rimarca anche l’Autorità, è sempre quella di un oligopolio, che dopo la fusione di Wind e Tre mette i principali tre operatori – TIM, Vodafone e appunto Wind Tre – a tallonarsi l’un l’altra, con quote piuttosto vicine: attualmente, con un volume d’affari complessivo che ammonta a 12,842 miliardi di euro, la fetta più grossa nella spesa finale va a TIM, con il 34,5%, seguita da Vodafone al 30,5% e da Wind Tre al 29,8%. Iliad, che pure ha riscontrato una crescita vertiginosa dal momento della sua introduzione, è allo 0,8%, anche considerando che di fatto non ha offerte “premium” particolarmente costose e quindi il fatturato è ridotto rispetto agli altri operatori.

A completare il quadro ci sono gli operatori virtuali o MVNO (come ad esempio PosteMobile e Fastweb Mobile, mentre Ho e Kena vengono contati rispettivamente insieme a Vodafone e a TIM), al 4,4%.

Guardando le variazioni rispetto al 2017, alla crescita di 0,8 di Iliad – che ovviamente l’anno precedente ancora non c’era – fanno da contraltare i buoni risultati di TIM (+1,4) e quelli non entusiasmanti di Vodafone (-0,7) e soprattutto di Wind Tre (-2,0), mentre crescono anche i MVNO (+0,5).

TIM è cresciuta soprattutto nell’utenza business, una tipologia dove la concorrenza dei MVNO e degli operatori low cost è molto scarsa (Iliad, ad esempio, non ha ancora un’offerta pensata per i professionisti e per le aziende, se mai deciderà di proporla). La crescita qui è di un +2,7 punti percentuali, e anche Vodafone si è comportata bene con un +2; molto male invece Wind Tre, con un -4,9 e una percentuale del mercato che ora è solo del 17,4% (TIM è al 42,4% e Vodafone al 37,8%, i MVNO al 2,4%). Segno positivo per TIM (+1) anche nelle utenze residenziali, negativo invece sia per Wind Tre che per Vodafone (rispettivamente -1,1 e -1,5).

L’ultimo dato riguarda le quote di mercato per il segmento Voce, dominate da Vodafone (38,5%), seguita da TIM (28,2%) e da Wind Tre (25%); per il segmento Traffico, il primo posto è contesto tra TIM (34,3%) e Wind Tre (33,8%), seguite da Vodafone (28,6%).

Quali sono gli operatori virtuali più attivi

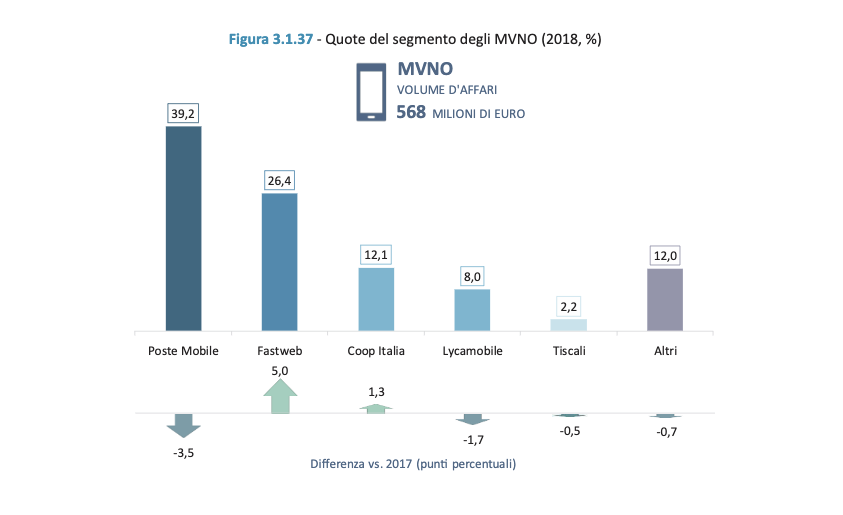

Per quanto riguarda i MVNO, secondo il report di Agcom al primo posto c’è Poste Mobile, con il 39,2% del mercato (il volume d’affari totale per questo settore ammonta a 568 milioni di euro), ma con una flessione rispetto all’anno scorso di 3,5 punti percentuali. Al secondo posto di avvicina Fastweb, in netta crescita con le sue proposte low-cost (+5 punti percentuali, ora al 26,4%). Seguono Coop Italia (12,1, +1,3), Lycamobile (8,0, -1,7) e Tiscali (2,2, -0,5), con un 12% del mercato, abbastanza stabile (-0,7%) di altri operatori.