Il rischio di non centrare tutti i target della copertura a un Gigabit in Europa, fissati dal Digit Compass al 2030, è concreto. Milioni di persone nella Ue rischiano di rimanere indietro. Nuove stime mostrano che l’Unione Europea probabilmente mancherà del 10% il suo obiettivo di copertura gigabit per tutti entro il 2030.

Queste nuove stime, frutto di una ricerca di Analysys Mason, arrivano in un momento topico per la Commissione Ue, che a breve sta per lanciare una consultazione pubblica sul futuro del settore Tlc e la sua capacità di investire nelle nuove reti ultraveloci 5G e in fibra.

Obiettivi Gigabit, competitività globale

Nonostante il più alto livello di investimenti nelle infrastrutture di telecomunicazioni dal 2016, l’Europa rischia di non raggiungere l’obiettivo del Decennio Digitale della connettività gigabit per tutti, anche se gli operatori possono mantenere gli attuali livelli record di investimenti a fronte di alti tassi di interesse e possibile recessione economica.

Le proiezioni indicano che le reti ad altissima velocità sono sulla buona strada per raggiungere circa il 90% dei cittadini dell’UE entro il 2030, lasciando potenzialmente indietro decine di milioni di europei.

Nel 2021, il CapEx totale delle telecomunicazioni ha raggiunto l’enorme cifra di 56,3 miliardi di euro in Europa rispetto a circa 1 miliardo di euro investito da Big Tech, ad esempio in rotte internazionali e sottomarine, peering, transito e caching e 16 miliardi di euro nei data center.

Alla fine del 2022, il 55,6% della popolazione europea aveva accesso alle reti FTTH, rispetto al 50% nel 2021. Allo stesso modo, il 5G è ora disponibile per il 73% degli europei, rispetto al 62% dell’anno precedente.

Europa indietro a livello globale

Eppure l’Europa è in ritardo rispetto ai concorrenti globali: alla fine del 2022, la copertura 5G della popolazione ha raggiunto il 96% negli Stati Uniti, il 95% in Corea del Sud, il 90% in Giappone e l’86% in Cina.

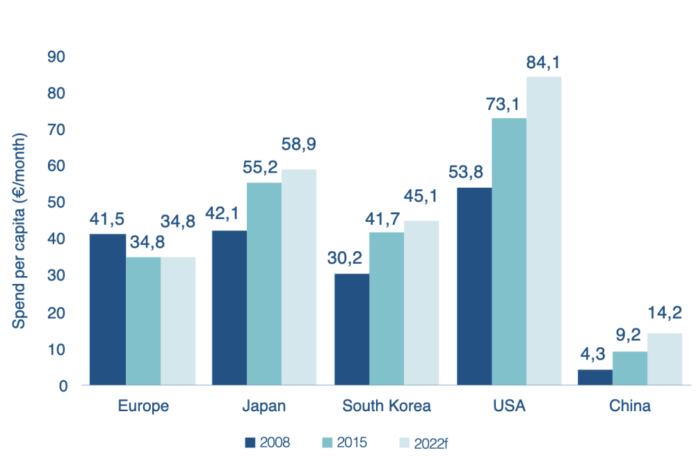

L’Europa è anche dietro a tutti i pari competitor per quanto riguarda gli investimenti pro capite adeguati al PIL: l’Europa ha investito 104,4 euro pro capite nel 2021, rispetto ai 259,7 euro del Giappone, ai 149,6 euro degli Stati Uniti e ai 110,2 euro della Cina (vedi grafico qui sotto).

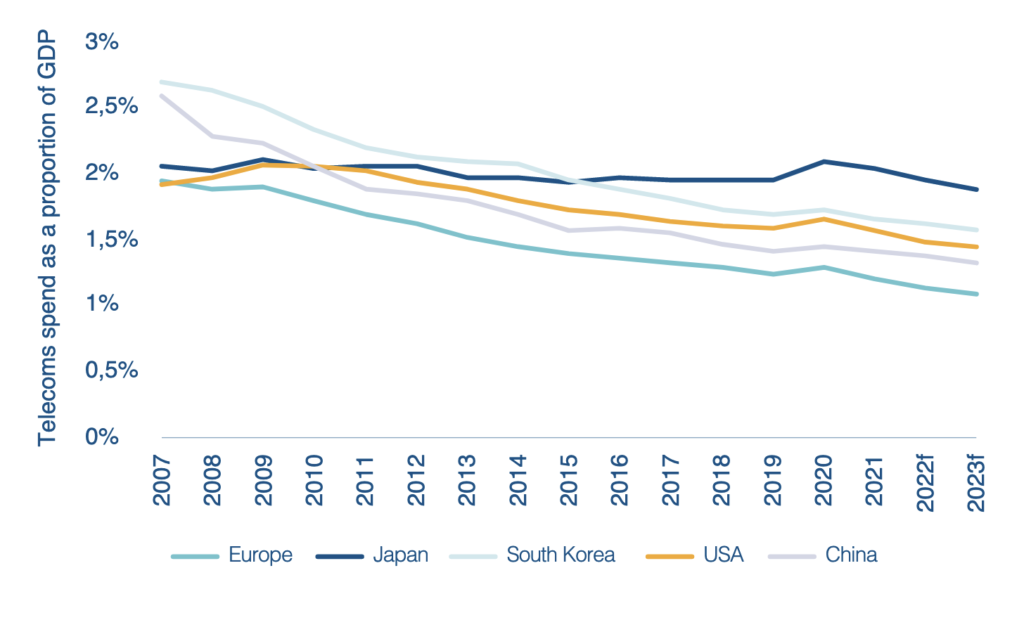

In passato, invece, l’Europa era molto più in armonia con le altre regioni mondiali rispetto al livello del suo investimento pro capite, mostrato di seguito, è rimasta la spesa più bassa in proporzione al PIL dal 2017. Presumibilmente i due aspetti sono correlati.

Confronto su edge cloud, 5GSA, Open RAN

Secondo la ricerca, l’Europa ha totalizzato 18 offerte edge cloud nel 2022, seconda solo all’Asia-Pacifico con 19 offerte e con prestazioni migliori rispetto al Nord America, con cinque.

Quando si tratta di Open RAN, l’Europa aveva sei sperimentazioni in corso nel 2022, lo stesso numero della Cina, seguita da Stati Uniti e Corea del Sud con tre ciascuna e dal Giappone con due.

Tuttavia, dal punto di vista pratico, le implementazioni Open RAN più significative sono Rakuten Mobile in Giappone e DISH Networks negli Stati Uniti.

Alla fine del 2022, l’Europa aveva aumentato il numero di reti 5G standalone a quattro, rispetto alle tre dell’anno precedente, ma la regione Asia-Pacifico aveva 15 reti e il Nord America tre.

Fondamentalmente debole

Le azioni europee delle telecomunicazioni hanno costantemente sottoperformato i concorrenti sul mercato azionario dal 2018: l’indice Stoxx Europe 600 ha ottenuto risultati peggiori del Global 1900 per le telecomunicazioni, ma anche delle azioni delle principali società tecnologiche.

Allo stesso tempo, il settore delle telecomunicazioni europeo è in una fase di elevatissimi investimenti di capitale e anche il suo indebitamento è in aumento. Nel 2021, la quota di ricavi reinvestiti si avvicinava al 20%, mentre il rapporto debito/EBITDA dei principali operatori europei.

Sostenibilità

Le società di telecomunicazioni stanno rendendo più ecologiche le proprie reti e consentono ad altri settori di raggiungere obiettivi ecologici attraverso reti e servizi digitali. Circa l’83% dell’energia utilizzata dalle società di telecomunicazioni nel 2021 deriva da fonti rinnovabili, rispetto al 71% nel 2018.

Le emissioni di gas serra scope 1 e 2 degli operatori europei per fatturato si sono più che dimezzate nel tempo: da 5,11 CO2e nel 2017 a 2,18 CO2e nel 2021.

La transizione verso reti più efficienti come FTTH e 5G sta portando a piani per la disattivazione di reti legacy meno ecologiche: tra il 2023 e il 2024, si prevede la disattivazione di 10 reti fisse all’anno e 36 reti 2G e 3G nel 2023 e 41 nel 2024.

Rupert Wood, direttore della ricerca, Analysys Mason ha commentato: “La perdurante cattiva salute del settore delle telecomunicazioni va contro l’interesse degli europei. Gli scarsi ritorni rendono più impegnativi gli investimenti infrastrutturali necessari per raggiungere gli obiettivi del Decennio Digitale 2030 e intaccano le speranze di una rinascita dell’innovazione e delle competenze nelle nuove tecnologie di comunicazione digitale”.