Truenumbers è l’appuntamento quotidiano con la rubrica curata dal portale www.truenumbers.it, il più importante sito editoriale di Data Journalism in Italia, fondato da Marco Cobianchi. Una rubrica utile per saperne di più, per approfondire, per soddisfare ogni curiosità, ma sempre con la precisione che solo i numeri sanno dare. Per leggere tutti gli articoli della rubrica Truenumbers su Key4biz clicca qui.

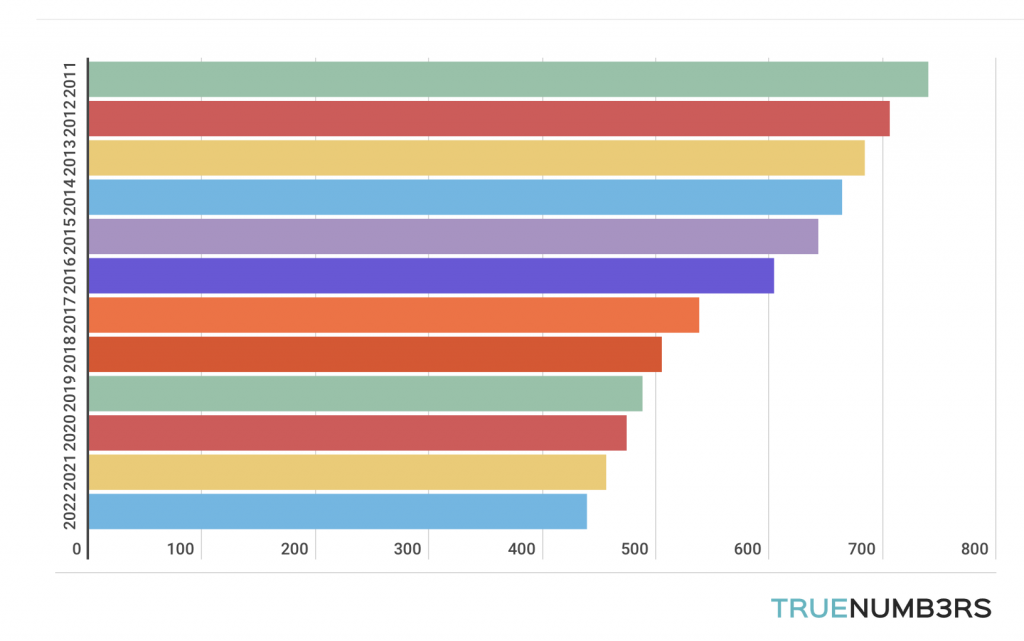

Erano 740 nel 2011, scomparso più di un istituto al mese. Nella Ue -92 in un anno

Le banche in Italia continuano a diminuire. Nel 2022 hanno raggiunto quota 439 dalle 456 dell’anno precedente e dalle 740 del 2011. Un processo di aggregazione che ha portato le maggiori banche del Paese a controllare il 55% delle filiali bancarie in Italia, 11.602. Il 18% è invece delle banche piccole (3.118), il 7% delle banche grandi (1.458), il 9% delle banche minori (1880) e l’11% delle banche medie (2.218), secondo la classificazione che ne fa la Banca d’Italia.

Come mai calano le banche italiane

Il primo motivo, come detto, consiste nel processo di aggregazione bancaria che ha interessato tutto il sistema del credito europeo. Basti pensare che in Europa alla fine del 2021 le banche erano 5.263, che in soli 13 anni il numero è calato del 35% e che nel 2022 il numero è sceso ancora a quota 5.171 nei 27 Paesi dell’Unione. Prima della pandemia del 2020 le banche attive in Europa erano ben 5.981. Significa che ogni anno hanno chiuso (o si sono fuse con istituti di credito più grandi) qualcosa come 10mila banche.

Parallelamente sono calate anche le filiali delle banche europee: nel 2022 erano circa 139mila, il 5,5% in meno rispetto all’anno precedente; prima della pandemia le filiali erano 163.270.

Le banche in Italia continueranno a scomparire

E’ vero che le banche non “spariscono” ed è vero perché le banche centrali di tutti i Paesi, dopo essere state “scottate” dalla drammatica esperienza della banca d’affari Lehman Brother che nel 2008 venne fatto fallire (era una gigantesca banca d’affari americana e non una banca commerciale, quindi l’esempio mal si adatta alla situazione delle banche commerciali delle quali si parla in questo articolo ma, come vedremo, il ragionamento è valido ugualmente) preferiscono fare in modo che gli istituti di credito vengano salvati piuttosto che vederli andare in bancarotta. Ma resta il fatto che, secondo uno studio di Gartner, entro 30 anni l’80% delle istituzioni finanziarie che conosciamo oggi, appunto, “scomparirà”. Perché?

Perché le banche in Italia non riescono a cambiare?

Il primo motivo è che verranno sostituite da poche, pochissime banche digitali attive in tutto il mondo. Banche digitali che, già ora, si stanno “concentrando” acquistando non istituti di credito tradizionali, ma altre banche digitali. E’ vero che anche quelle tradizionali si sono attrezzate per resistere alla concorrenza spietata che le fintech gli stanno facendo (ormai da anni, peraltro) ma c’è un motivo “culturale”, possiamo dire così, che impedisce loro di cambiare. Come abbiamo detto le banche molto (ma molto) raramente falliscono o “spariscono”, piuttosto vengono salvate. Siccome le banche tradizionali sanno che nulla al mondo le potrà far fallire, che stimolo hanno a cambiare davvero e trasformarsi in istituti di credito agili, veloci e pienamente digitali?

Da questo punto di vista il caso italiano del Mps è emblematico: andato in crisi per motivi finanziari, la banca non è fallita (come avrebbe dovuto essere) ma è stata salvata dallo Stato. Così come è successo, negli ultimi 10 anni, solo in Italia, ad almeno altre 7 banche in crisi.

Qual è il problema delle “vecchie” banche?

Le banche tradizionali, è vero, fanno di tutto per diventare smart, ma non riescono pienamente. Non abbastanza. E comunque gli istituti di credito nuovi lo sono di più. Perché? Avrebbero i capitali, le professionalità e la conoscenza del mercato per battere sul nascere ogni nuova banca fintech che si affacciasse sul mercato. Perché non succede? Il motivo è proprio culturale.

Le banche fintech, non avendo sedi fisiche dove il cliente può recarsi per chiedere informazioni o svolgere operazioni, sono concentratissime nel fornire al cliente tutte le informazioni in modalità push. Dati di borsa, accrediti, addebiti, perfino informazioni sul meteo… tutto per mantenere un contatto strettissimo con chi ha scaricato la app e opera attraverso smartphone. Le banche tradizionali non sono così smart perché, essendo abituate ad un contatto diretto, fisico, in filiale, con il correntista, difficilmente riescono ad entrare nella modalità mentale che il cliente lo vedrà sempre meno e che è il cliente stesso che vuole parlare con la propria banca sempre meno.

Ecco perché il numero davvero importante citato all’inizio riguarda il calo del numero delle filiali (e non solo il calo del numero delle banche): sia perché questo ha importantissimi riflessi sull’occupazione, sia perché più calano le filiali e più le banche tradizionali dovrebbero essere incentivate a cambiare il loro “stato mentale” e a rendere più intuitive, più veloci le loro app facendole assomigliare sempre meno ad una filiale tradizionale.

I dati si riferiscono al: 2022

Fonte: Eurostat e Banca d’Italia